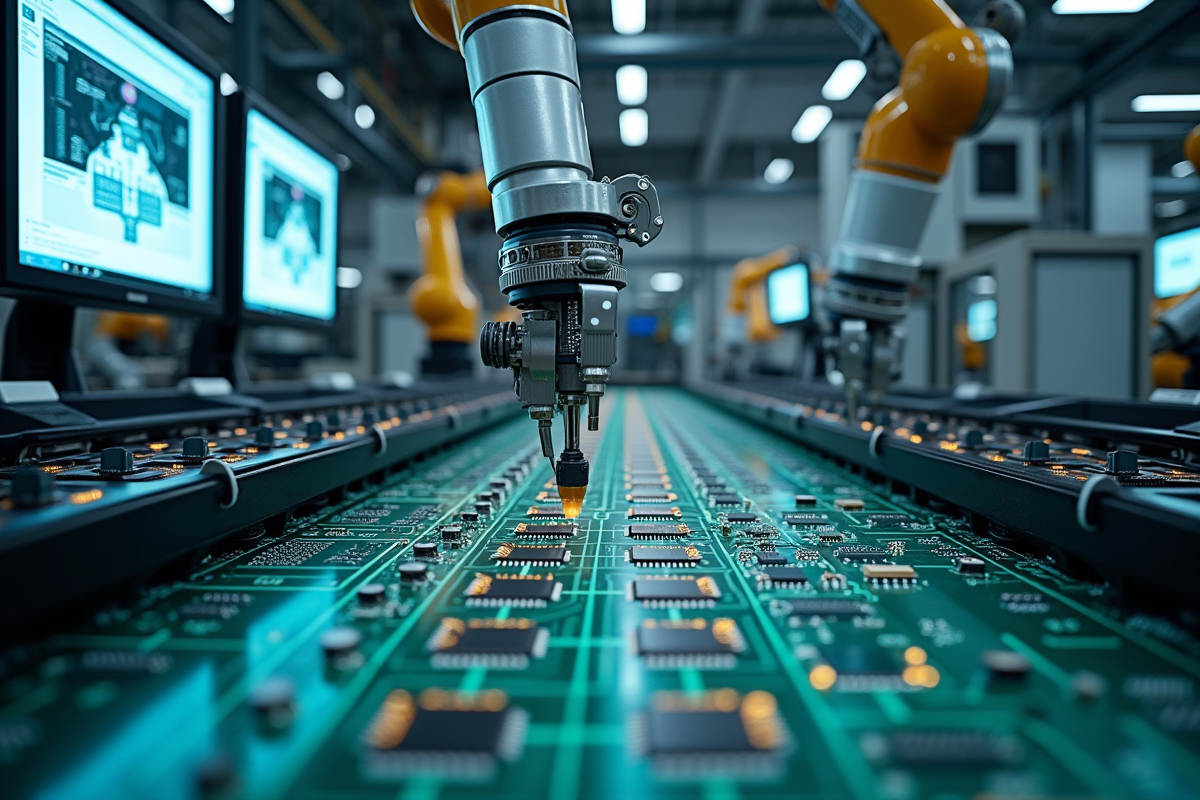

Les puces électroniques cheminent partout, invisibles mais indispensables, glissées au cœur de nos téléphones, de nos ordinateurs, même là où on ne les attend pas, comme sous le capot de nos voitures. Pourtant, la plupart ignorent tout de l’origine de ces minuscules cerveaux de silicium. Le marché mondial, loin d’être éclaté, se concentre entre les mains de quelques pays stratégiques, chacun jouant sa partition dans une industrie à la fois opaque et ultracompétitive.

Principaux pays producteurs de puces électroniques

Pour cerner les enjeux, il suffit de regarder qui fabrique ces composants clés. Quelques nations mènent la danse, chacune imposant son empreinte sur l’économie mondiale des semi-conducteurs.

États-Unis

Impossible d’évoquer les semi-conducteurs sans citer les États-Unis. Intel et Qualcomm, deux poids lourds du secteur, y débordent d’activité. En 2020, Intel a engrangé 77,87 milliards de dollars de chiffre d’affaires, tandis que Qualcomm atteignait 23,53 milliards de dollars. La Silicon Valley, sanctuaire de la tech, reste l’un des poumons de l’innovation et de la conception de puces.

Japon

Pendant des années, le Japon a régné sur l’industrie, mais la dynamique s’est déplacée. Le pays conserve des atouts grâce à Sony et Toshiba, piliers de la chaîne de valeur, même si leur influence s’est émoussée face aux avancées de voisins asiatiques plus offensifs.

Corée du Sud

La Corée du Sud, elle, ne lâche rien. Samsung Electronics et SK Hynix dominent le marché des mémoires DRAM et NAND. Samsung pesait 52,2 milliards de dollars en 2020, SK Hynix affichait 25,27 milliards de dollars. Ces entreprises s’avèrent incontournables dès qu’il s’agit de mémoire électronique.

Taïwan

Taïwan, quant à elle, est devenue l’atelier mondial des puces. TSMC règne en maître, fort de ses 45,5 milliards de dollars de chiffre d’affaires en 2020. Ce géant du « foundry » s’est imposé comme l’allié technique des grandes marques internationales, gravant des circuits pour le compte de tiers.

Chine

La Chine, elle, avance à marche forcée. Avec le soutien affirmé de l’État, des groupes comme SMIC (Semiconductor Manufacturing International Corporation) accélèrent leur montée en gamme et visent à s’imposer face aux leaders établis.

| Pays | Principales entreprises | Chiffre d’affaires en 2020 (en milliards de dollars) |

|---|---|---|

| États-Unis | Intel, Qualcomm | 77,87 (Intel), 23,53 (Qualcomm) |

| Corée du Sud | Samsung Electronics, SK Hynix | 52,2 (Samsung), 25,27 (SK Hynix) |

| Taïwan | TSMC | 45,5 |

| Japon | Sony, Toshiba | N/A |

| Chine | SMIC | N/A |

Les leaders du marché et leurs parts de marché

Les géants de l’industrie

Sur le podium, trois noms dominent. Intel reste la référence, suivi de près par Samsung Electronics et TSMC. En 2020, le classement se résume ainsi : 77,87 milliards de dollars pour Intel, 52,2 milliards pour Samsung, 45,5 milliards pour TSMC. À eux trois, ils dictent le tempo du secteur.

Autres acteurs majeurs

Mais la scène ne se limite pas à ces têtes d’affiche. D’autres groupes pèsent dans la balance. Voici les entreprises qui s’imposent parmi les plus influentes :

- SK Hynix Inc. : 25,27 milliards de dollars

- Broadcom Corporation : 23,89 milliards de dollars

- Qualcomm : 23,53 milliards de dollars

- Micron Technology : 21,43 milliards de dollars

- Applied Materials : 17,2 milliards de dollars

- Nvidia Corporation : 14,78 milliards de dollars

- Texas Instruments Inc. : 14,46 milliards de dollars

Évolution des parts de marché

Le paysage a bien changé en trente ans. L’Europe, qui détenait 40% du marché en 1990, plafonne aujourd’hui à 7%. Les États-Unis, partis de 37%, ont renforcé leur mainmise, tandis que le Japon, jadis à 20%, a vu son influence décliner, dépassé par la montée fulgurante des concurrents asiatiques.

Stratégies gouvernementales et incitations à la production

Union européenne

Pour tenter de reprendre pied, l’Union européenne a mis sur pied le Chips Act. L’objectif : doubler la part européenne sur le marché mondial d’ici 2030, injecter des fonds dans la recherche et la production, et ériger de nouvelles usines. L’idée est claire : réduire la dépendance envers l’Asie et les États-Unis, et reprendre la main sur un secteur stratégique.

États-Unis

De l’autre côté de l’Atlantique, la riposte s’organise via le CHIPS and Science Act ou encore le National Defense Authorization Act for Fiscal Year. Washington multiplie les incitations fiscales et les subventions à travers le programme Chips for America : tout est mis en œuvre pour dynamiser la production et sécuriser la chaîne d’approvisionnement. Entre innovation et souveraineté, la bataille se joue aussi sur le terrain politique.

Pour mieux comprendre les leviers utilisés par les grandes puissances, voici les principales mesures adoptées récemment :

- L’Union européenne augmente ses investissements pour accroître la production de semi-conducteurs.

- Les États-Unis mettent en place des programmes de soutien pour renforcer leur autonomie technologique.

Investissements et partenariats

Les gouvernements, conscients de l’enjeu, se montrent offensifs. Intel, par exemple, annonce des investissements massifs aussi bien en Europe qu’aux États-Unis. Les collaborations entre États et industriels se multiplient, avec pour objectif de stimuler l’innovation, garantir la sécurité d’approvisionnement et assurer une croissance durable.

Défis et perspectives pour l’industrie des semi-conducteurs

L’industrie doit composer avec des secousses inédites. La pandémie de Covid-19 a mis à nu la fragilité des chaînes logistiques. Résultat : des retards, notamment dans la construction automobile et les secteurs dépendants de ces composants.

Un rapport du Boston Consulting Group et de la Semiconductor Industry Association sonne l’alerte : la demande explose, la capacité de production ne suit pas, et le déséquilibre pourrait s’installer durablement. Face à ce tableau, les entreprises n’ont pas d’autre choix que de revoir leurs stratégies et de miser sur la résilience.

Partenariats et expansions

Pour riposter, des alliances stratégiques se nouent. Prenez STMicroelectronics et GlobalFoundries : ils s’associent pour ouvrir une nouvelle usine en France. Cette démarche vise à renforcer la souveraineté et à répondre à la demande qui ne cesse de croître.

- STMicroelectronics et GlobalFoundries construisent une usine en France.

- Collaboration entre Boston Consulting Group et Semiconductor Industry Association.

Perspectives de croissance

Les obstacles ne freinent pas l’optimisme du secteur. L’essor de l’intelligence artificielle et de l’Internet des objets nourrit la soif de puces avancées. La diversification des sources d’approvisionnement et le renforcement des capacités locales deviennent des priorités de premier plan.

Entre la mobilisation des gouvernements, les investissements dans la R&D et l’accélération des coopérations, le secteur des semi-conducteurs s’apprête à écrire un nouveau chapitre. Demain, la géopolitique de la puce façonnera bien plus que nos smartphones : elle dessinera les contours du pouvoir technologique mondial.